市場の状況を表す口語でショートと呼ばれるような状況があるが、日本株市場は今再びショートと呼べるような状況ではないだろうか。

それでも、すぐにショートカバーのラリーが入るような環境ではなさそうだ。

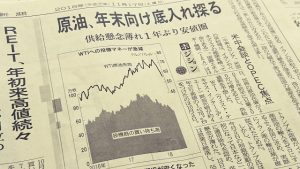

<写真は日本経済新聞の記事>

アップル株が原因なのか、原油市場が原因なのか、市場には根強い売り圧力があるようだ。

それでもカリスマ長期投資家はこの下げに買いを入れているという。心強い限り。

リスク・マネージメントで機械的に売られ、その後にアップルの業績や原油相場下落で売られた。関係ない企業にとっては外部要因だろう。

心の中に潜む悲観の恐怖をかなぐり捨てて、良い銘柄が安く買えるチャンスがまためぐって来たと喜ぶべきだと思う。

マクロの行方は読めない。株価が魅力的であることの方が大切ではないか。

カネ余りと金融取引の進化で、より情緒的になった株式市場に対応しようと思えば、カリスマ長期投資家にならうべきではないかと思う。

※こちらの商品は現在取り扱いがない場合があります

カテゴリー:酒屋の株話