相場の世界の古典であり、普遍的な考え方だ。

マクロの予想が困難なのは周知のとおり。また、その予想がコンセンサスとなれば、かならず裏目に出るのが相場だ。

たとえ、ご高名な学者が構築して、今までにハズしたことがない、なんとか理論モデルみたいな崇高っぽいものから出た予想でも、それがコンセンサスとなれば、やっぱり同じ運命をたどることになる。

マクロ投資の神様と呼ばれる方でも、その手法はコンセンサスの偏りを見つけて、その修正に賭ける方法だ。この方法で英ポンドや日本株を売り、名を上げた。

情報を分析しただけのマクロ分析では、市場分析における情報の不完全性も存在するため、実際にポジションを持つにはリスクが大きすぎるのだ。

また、マクロの予想が市場のコンセンサスとなり、そしてそのコンセンサスの偏りが大きければ大きいほど、その後に起きる修正の動きは大きくなる。

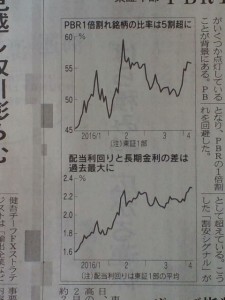

<写真は日本経済新聞の記事>

FXの取引額は過去最高を更新。個人のFX取引はすでに輸出企業などの売買高を上回っており、世界のFX市場に占める日本の割合は3割にもなるのだそうだ。

為替市場のメジャープレーヤーは日本の個人だったのだ。

もし個人のFX市場での運用が芳しくないとすれば、個人のコンセンサスの偏りを見つけ、それをマクロ系のファンドがカモにしている図式がイメージされる。

もっともらしい理由のコンセンサスは疑ってかかるべきなのだ。

日本株市場でも、コンセンサスの偏りは修正されるべきだと思う。マクロをガチで予想して挑んでくるマクロ系が退散したとみられる今は、素直に業績やビジネスモデルを買うべき時期だと思う。

※こちらの商品は現在取り扱いがない場合があります

カテゴリー:酒屋の株話